9月份本市制造业采购经理指数为48.4

国家统计局上海调查总队 2011-10-269月份,本市制造业采购经理指数(PMI)为48.4,比上月下降0.8点,连续第2个月运行于临界值下方,延续上月跌势,创2009年7月份以来新低(见图1)。调查显示,构成制造业PMI的5个分项指数呈“三升二降”且“升弱降强”格局,新订单指数的大幅下降成为总指数下行的重要因素,下拉指数1.2点;生产指数和供应商配送时间指数各上拉指数0.2点;从业人员指数和原材料库存指数未对总指数造成影响。非构成制造业PMI的4个分项指数与上月相比一升三降(见附表1)。数据显示,除生产指数、产成品库存指数和购进价格指数位于临界值附近的扩张区外,其余各分项指数均运行于收缩区。受近期欧债危机和美国经济状况不景气等多重因素影响,出口订单加速回落,加之国内紧缩政策,市场需求萎缩,致使本市制造业生产扩张动力不足,发展速度放缓。同时,原材料价格尽管涨势趋缓,但仍高位运行,通胀压力较大。

图1 本市制造业采购经理指数(PMI)走势

一、生产扩张动力不足

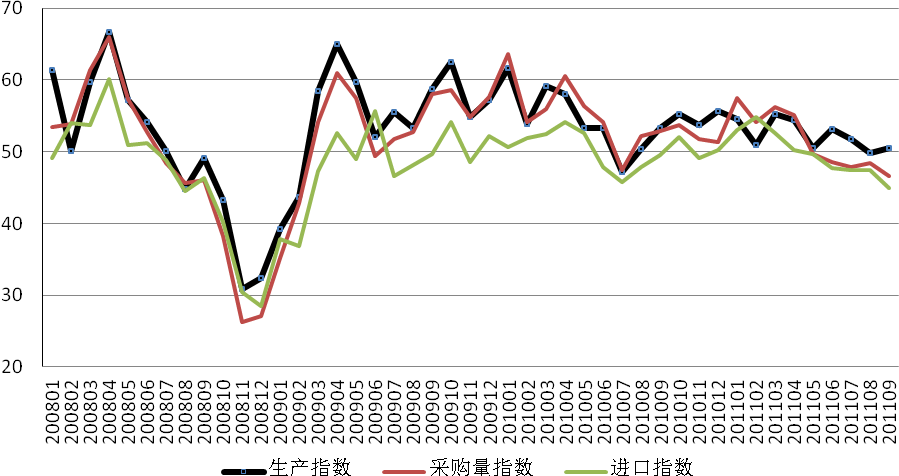

9月份,生产指数为50.5,比上月上升0.7点,重返扩张区运行(见图2)。本月生产指数的回升主要来自前期积压订单的拉动,但进一步扩张的动力仍显不足。分行业看,饮料制造业、木材加工及家具制造业、造纸及印刷业和医药制造业生产指数上升幅度较大;化学纤维橡胶及塑料制品业、非金属矿物制品业、有色金属冶炼及压延加工业和电气机械及器材制造业下降幅度较大。

反映企业采购活动的采购量指数为46.6,比上月下降1.8点,连续第5个月运行于收缩区。其中进口指数为44.9,下降2.6点,连续第5个月运行于收缩区。分行业看,多数行业采购量指数有所下降,化学纤维橡胶及塑料制品业、黑色金属冶炼及压延加工业和有色金属冶炼及压延加工业下降幅度较大。

图2 PMI生产指数、采购量指数和进口指数走势

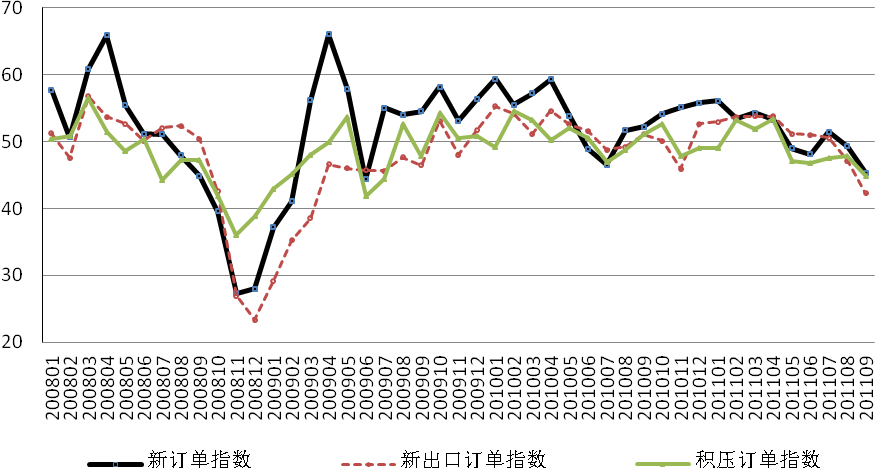

二、市场需求萎缩,外需加速回落

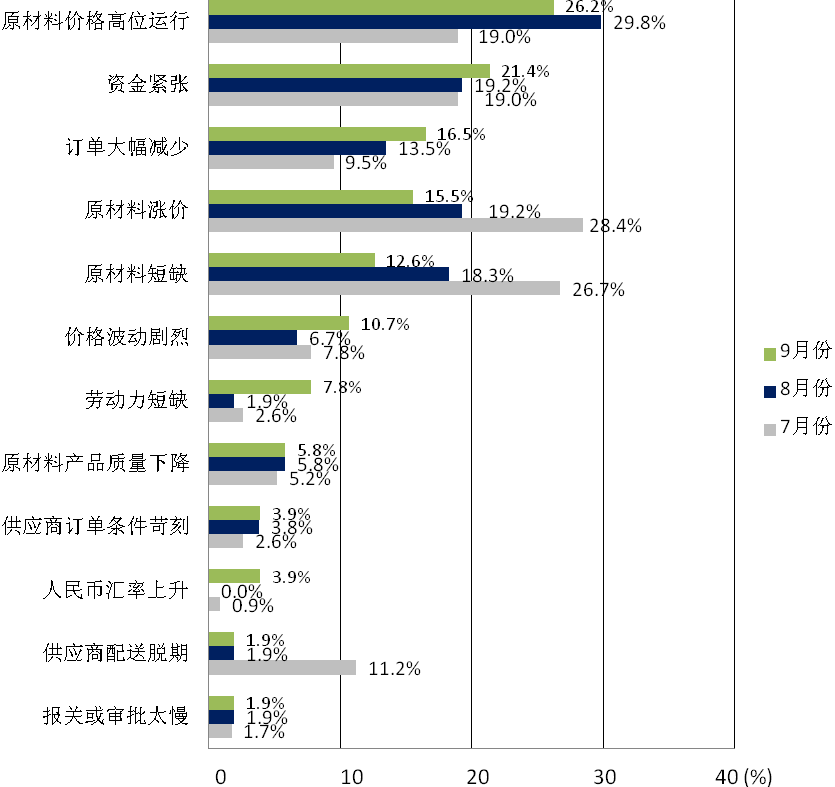

9月份,新订单指数为45.3,比上月下降4点,连续第2个月位于收缩区,为2009年6月份以来最低值(见图3)。其中,新出口订单指数为42.3,下降4.8点,继上月跌落临界值下方后,下滑幅度有所增大;积压订单指数为44.8,下降3点,连续第5个月在收缩区运行。数据表明,本市制造业企业面临的市场需求萎缩加剧,外需明显回落。近3个月来,受欧债危机及美国经济情况不景气的影响,出口需求受到抑制,导致企业订单情况持续恶化,本月反映订单大幅减少的企业为16.5%,比上月增加3个百分点,已连续第4个月增加(见图6)。

分行业看,木材加工及家具制造业、造纸及印刷业和医药制造业新订单指数上升幅度较大,非金属矿物制品业、黑色金属冶炼及压延加工业、有色金属冶炼及压延加工业和电气机械及器材制造业下降幅度较大。

图3 PMI新订单、新出口订单和积压订单指数走势

三、原材料价格涨幅趋缓,通胀压力较大

9月份,原材料购进价格指数为50.8,比上月下降2.4点,连续第14个月位于扩张区(见图4)。数据显示,原材料购进价格指数近期持续跌落,逐步逼近临界值,表明原材料购进价格涨势趋缓,但由于前期涨势较强,原材料价格仍居高不下,通胀压力仍然较大。分行业看,纺织业和造纸及印刷业原材料购进价格指数上升幅度较大,化学纤维橡胶及塑料制品业和电气机械及器材制造业降幅较大。

从问卷情况来看,在反映问题的企业中(占调查企业总数的近三成),最为关注的问题仍然集中在原材料价格方面(52.4%,比上月下降3.3个百分点,部分企业同时反映多个问题,故百分比总计超过100%)。其中,反映原材料涨价的企业占15.5%,下降3.7个百分点,已连续3个月下降;反映原材料价格居高不下的企业占26.2%,虽比上月下降3.6个百分点,但仍是企业反应的最主要问题,显示原材料价格持续上涨的势头没有得到有效遏制,企业仍面临承沉重得成本压力。此外,本月国际市场持续震荡所导致的大宗商品价格波动对企业原材料采购也造成很大的困扰,本月反应原材料价格大幅波动的企业占10.7%,比上月上升3.9个百分点(见图6)。

本月企业反映价格上涨的品种主要有涤纶、磁铁、生铁、焦炭、贵金属、连接器、铝锭等铝制品、煤炭、碳化钨、农产品;由于日元汇率上升,日本进口件价格也相应上涨。价格下跌的品种主要有电子产品、硅材料、马口铁、棉纱、水泥、钛白粉、纸张,同时反映价格上升和下降的品种有白砂糖、钢材、聚氯乙稀等化学制品及塑料粒子、铜等有色金属材料。

图4 PMI购进价格指数走势

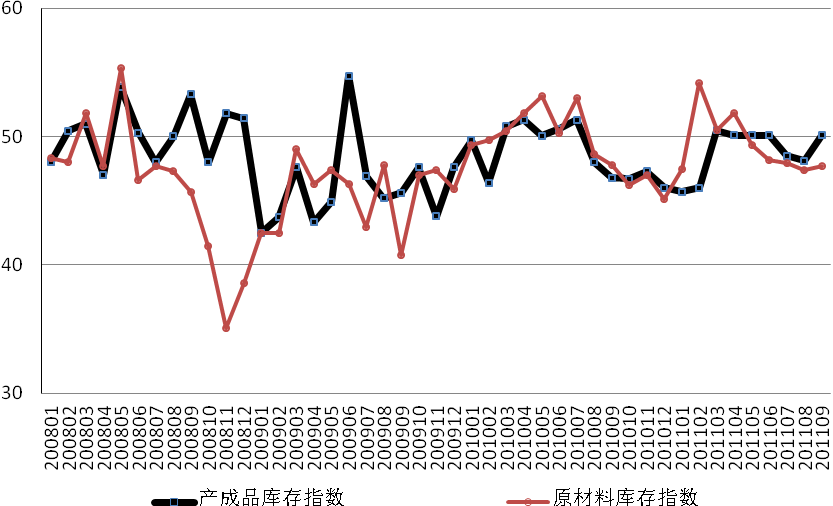

四、原材料库存继续缩减,产成品库存止降回稳

9月份,原材料库存指数为47.7,比上月上升0.3点,连续第5个月在收缩区运行(见图5)。数据表明,制造业企业受到通胀及订单萎缩等多重因素的影响,继续缩减原材料库存。分行业看,纺织服装鞋帽制造及皮毛羽绒制品业、造纸及印刷业和有色金属冶炼及压延业原材料库存指数下降幅度较大,化学纤维橡胶及塑料制品业和非金属矿物制品业上升幅度较大。

产成品库存指数为50.1,上升2点,在连续2个月位于收缩区后,重回临界值上方,表明企业产成品库存水平止降回稳。分行业看,木材加工及家具制造业、医药制造业、非金属矿物制品业和黑色金属冶炼及压延加工业产成品库存指数下降幅度较大,石油加工及炼焦业上升幅度较大。

图5 PMI产成品库存指数与原材料库存指数走势

五、资金不足、订单问题更加困扰企业

9月份,在企业反映的问题和困难中,除原材料价格和订单问题外,受银行收紧信贷及生产成本上升的持续影响,近3个月反映资金紧张问题的企业占比持续增加,本月达21.4%,比上月上升2.1个百分点;由于市场不景气等多种因素,反映原材料短缺和供应商配送脱期的企业下降5.6个百分点,为14.6%;由劳动力价格上涨引起的劳动力短缺又有所显现,为7.8%,上升5.8个百分点。此外,原材料质量明显下降(5.8%,与上月持平)、人民币与日元汇率因素(3.9%,上升3.9个百分点)及供应商订单条件苛刻(3.9%,与上月持平)等情况也是企业反映较多的问题(见图6)。

企业反映的已连续两个月以上供应短缺的原材料包括猪肉、钢筋、钢材、乙烯、酒精、日本进口麦芽糖、美沙芬、聚乙烯、螺钉、主板、触摸屏、集成电路、瓷壳。

图6 企业反映的主要问题分布

六、全球制造业指数跌入收缩区

9月份,全球制造业采购经理指数为49.9,连续第7个月下跌,比上月下降0.3点(8月份指数修正为50.2),自2009年6月经济复苏以来,首次跌入收缩区,不排除全球制造业持续低迷甚至逐月下跌。从各分项指数看,生产指数为50,上涨0.2点,表明全球制造业生产与上月持平,但增长动力仍显不足;新订单指数成为本月总指数下跌的首要因素,本月继续运行于收缩区,为48.5,比上月下跌0.9点,显示全球制造业新订单萎缩速度加快。

分国家和地区看,9月份中国制造业采购经理指数为51.2,比上月上升0.3点,在今年7月达到近两年来低位后,8、9两个月连续回升,显示出经济发展回稳态势进一步增强。从各分项指数来看,构成制造业采购经理指数的5个分项指标四升一降,生产指数、新订单指数、原材料库存指数、从业人员指数分别上升0.4点、0.2点、0.2点及0.6点,供应商配送时间指数下降0.4点,其中原材料库存指数与供应商配送时间指数位于收缩区。欧洲方面,欧元区指数为48.5,下降0.5点,已连续第5个月下跌,其中,仅德国指数位于扩张区,为50.3,欧元区其他国家制造业均处于收缩阶段;英国指数为51.1,上升1.7点,受生产和订单小幅回升的带动下,在7月跌入收缩区后在三季度末重返扩张区。美国指数为51.6,上升1点,其中生产指数为51.2,新订单指数为49.6,积压订单指数为41.5,显示美国制造业企业9月生产增长主要为完成前期订单,但新订单指数与积压订单指数均位于收缩区则表明制造业增长后劲不足。日本指数为49.3,下降2.6点,在今年3月大地震后复苏以来再次跌入收缩区(见图7)。

9月份,在全球编制制造业采购经理指数的26个国家中,9个国家比上月有所上升,英国、俄罗斯、土耳其和南非4个国家回升至扩张区,而从扩张区跌入收缩区的国家也有4个,分别是日本、荷兰、瑞士与奥地利。从指数区间看,大部分国家均在临界值50附近徘徊(新西兰尚未公布9月指数)。数据显示,欧元区国家制造业表现欠佳是全球制造业疲软的首要因素(见附表2)。

图7 全球制造业采购经理指数

|

指标

|

9

月份

|

比上月增减

|

区间

|

趋势

|

|

PMI

|

48.4

|

-0.8

|

收缩区

|

连续第2个月

|

|

生产指数

|

50.5

|

0.7

|

扩张区

|

首月

|

|

新订单指数

|

45.3

|

-4.0

|

收缩区

|

连续第2个月

|

|

新出口订单指数

|

42.3

|

-4.8

|

收缩区

|

连续第2个月

|

|

原材料库存指数

|

47.7

|

0.3

|

收缩区

|

连续第5个月

|

|

从业人员指数

|

49.6

|

-0.1

|

收缩区

|

连续第4个月

|

|

供应商配送时间指数

|

49.8

|

1.2

|

收缩区

|

连续第2个月

|

|

积压订单指数

|

44.8

|

-3.0

|

收缩区

|

连续第5个月

|

|

产成品库存指数

|

50.1

|

2.0

|

扩张区

|

首月

|

|

采购量指数

|

46.6

|

-1.8

|

收缩区

|

连续第5个月

|

|

进口指数

|

44.9

|

-2.6

|

收缩区

|

连续第5个月

|

|

购进价格指数

|

50.8

|

-2.4

|

扩张区

|

连续第14个月

|

序号

|

国家

|

权重

(

%)

|

2 0 1 0

年 月 份

|

2 0 1 1

年 月 份

|

||||||||||

|

10

|

11

|

12

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

|||

|

1

|

美国

|

28.6

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

|

2

|

日本

|

12.3

|

×

|

×

|

×

|

☆

|

☆

|

×

|

×

|

☆

|

☆

|

☆

|

☆

|

×

|

|

3

|

中国

|

7.4

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

|

4

|

德国

|

5.0

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

|

5

|

英国

|

4.2

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

×

|

×

|

☆

|

|

6

|

法国

|

3.7

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

×

|

×

|

|

7

|

意大利

|

2.8

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

×

|

☆

|

×

|

×

|

|

8

|

巴西

|

2.2

|

×

|

×

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

×

|

×

|

×

|

×

|

|

9

|

印度

|

2.2

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

|

10

|

韩国

|

1.9

|

×

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

×

|

×

|

|

11

|

西班牙

|

1.8

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

×

|

×

|

×

|

×

|

×

|

|

12

|

澳大利亚

|

1.4

|

×

|

×

|

×

|

×

|

☆

|

×

|

×

|

×

|

☆

|

×

|

×

|

×

|

|

13

|

荷兰

|

1.1

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

×

|

|

14

|

俄罗斯

|

1.0

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

×

|

×

|

☆

|

|

15

|

土耳其

|

0.9

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

×

|

☆

|

|

16

|

瑞士

|

0.7

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

×

|

|

17

|

波兰

|

0.6

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

|

18

|

奥地利

|

0.5

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

×

|

|

19

|

南非

|

0.5

|

×

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

×

|

×

|

☆

|

|

20

|

丹麦

|

0.4

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

|

21

|

希腊

|

0.4

|

×

|

×

|

×

|

×

|

×

|

×

|

×

|

×

|

×

|

×

|

×

|

×

|

|

22

|

新加坡

|

0.4

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

×

|

×

|

×

|

|

23

|

爱尔兰

|

0.3

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

×

|

×

|

×

|

×

|

|

24

|

捷克

|

0.2

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

|

25

|

新西兰

|

0.2

|

×

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

□

|

|

26

|

匈牙利

|

0.1

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

☆

|

|

位于临界值上方国家合计

|

19

|

22

|

23

|

24

|

25

|

23

|

23

|

23

|

21

|

17

|

13

|

12

|

||

|

位于临界值下方国家合计

|

7

|

4

|

3

|

2

|

1

|

3

|

3

|

3

|

5

|

9

|

13

|

13

|

||